Зміст

Short MSTR / Long IBIT (1:2)

Поточна ціна $257

Таргет ціна $70-80

Капіталізація $47.5b

Кількість акцій 203mm

Upside: 70%

Термін: до 1-го року

Бекграунд

Думаю для багатьох компанія MicroStrategy не потребує представлення, вона відома своєю незвичайною бізнес-стратегією. Вони починали, як звичайні розробники аналітичного програмного забезпечення, але в 2020 році зрозуміли, що самі не розуміють, що за продукт вони створюють та для кого, тому різко переключились на накопичення біткоінів з початковою ціною входу ~16000$. Поточна середня ціна покупок за весь час склала ~40000$. Майкл Сейлор вирішив кинути всі сили на придбання біткойнів, що і по сьогодні робить. Тепер кожна звітність пропагує, що основна їх ціль та стратегія це накопичення біткоінів по будь-якій ціні, звичайно, якщо є кредитори, котрі дають на це гроші, адже біткоіни не купуються за власні кошти, а за кошти виручені при продажі конвертованих облігацій.

Замість того, щоб частину грошей інвестувати в R&D, компанія побудувала репутацію криптофонду. Вони наполягають, що так виглядає «інновація», з чим сперечатися я не збираюсь. Адже саме ця репутація дозволила компанії піднести вартість компанії в гору і поки хтось намагається заробити логікою, багато хто заробляє на сліпій вірі в цю компанію та готовий платити неабияку премію на вартість біткоінів на балансі. Купити акції MicroStrategy означає купити біткоін по $220 тис, деталі далі.

Ідея доволі проста, потрібно зашортити MSTR та стати в лонг на біткоін, по суті не важливо як, це можуть бути фізичні біткоіни або ETF на спотовий біткоін, наприклад IBIT, на щастя зараз є багато опцій як це зробити. Таким чином ми матимемо страховку на випадок, якщо біткоін почне рости шаленим темпом, що в майбутньому може виправдати таку доволі високу оцінку MSTR, тоді наш long компенсує та в теорії має схлопнути премію, яку ми покладемо собі в карман.

Наперед зазначу, що останні декілька місяців ціна на MSTR значно випереджає ріст ціни на біткоін і для цього є фундаментальні причини повʼязані з появаю різноманітних ETF з плечами на волатильність акцій MicroStrategy:

- Defiance Daily Target 1.75x Long MSTR ETF (MSTX)

- T-REX 2X Long MSTR Daily Target ETF (MSTU)

- T-REX 2X Inverse MSTR Daily Target ETF (MSTZ)

- GraniteShares 3x Long MicroStrategy Daily ETP (3LMI)

Потенційно це тільки підтверджує тезу про надування бульбашки і при будь-якій появі значних негативних подій синтетичні інструменти прискорять падіння, потрібне тільки терпіння і не тонку кішку, але навіть чогось одного має вистачити.

Трошки історії

Варто визнати, що зміна стратегії в ретроспективі на даний момент була правильною, бо акціонери стали багатші і суттєво. Чи гратиме довго музика - не знаю, але нічого вічного нема, а бізнесів тим паче, особливо, коли основною стратегією є набирання якомога більше в борг, щоб купити біткоін. В 2022 році компанію пронесло, вони тоді вперше продали 704 біткоіна по ціні нижче 44% ніж купили, і були не далеко до margin call. Але прийшов AI і всіх врятував, потім ще декілька позитивних новин про можливий запуск ETF взагалі значною мірою розвернув ринок на 180%.

Чому це вигідно Майклу Сейлору у мене питань немає, для нього компанія це дойна корова навіть, навіть якщо вона своїм трудом не здатна заробити, то поки є довірливі інвестори та лояльна рада директорів - йому нічого не загрожує, до того ж можна якісь повʼязані угоди проводити на користь собі.

Чому це вигідно кредиторам? Якщо прочитати перші речення проспектів пропозицій облігацій, то доволі цікаві умови. На перший погляд - новостворені облігації дуже з низькими ставками, але це особливо немає значення, бо облігації є конвертованими з наперед відомою ціною, яка зазвичай перевищує поточну ринкову ціну мінімум на 40% на момент випуску.

Єдине, що мені не зрозуміло, яка користь звичайним інвесторам мати експозицію на біткоїн, через MSTR. По-перше, долі інвесторів розмиваються і доволі суттєво, неостанню роль в цьому грають вище перелічені облігації. Тільки за останній рік відбулось розмиття на 20-25%. По-друге, купити біткоїн на пряму майже в 3 рази буде дешевше, ніж володіти їм через посередника у вигляді MicroStrategy.

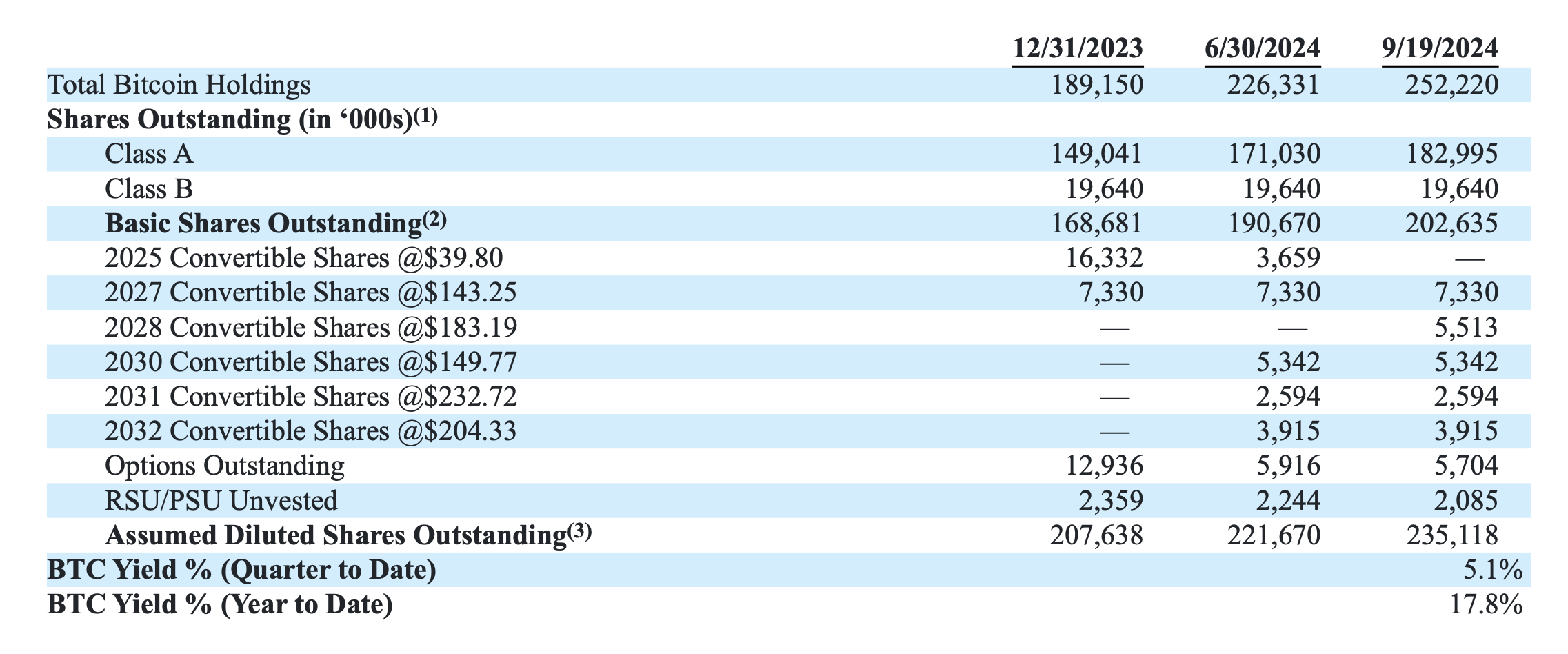

Назвати Сейлора хорошим трейдером у мене язик не повернеться, всі роки коли проводились угоди, вони були гірше, ніж середні ціни на біткоін, я не знаю як потрібно так купувати, щоб жодного разу не бути краще середнього рітейл трейдера:

Середня ціна придбаного біткоіну на балансі та їх кількість по рокам

Чому бізнес нічого не коштує

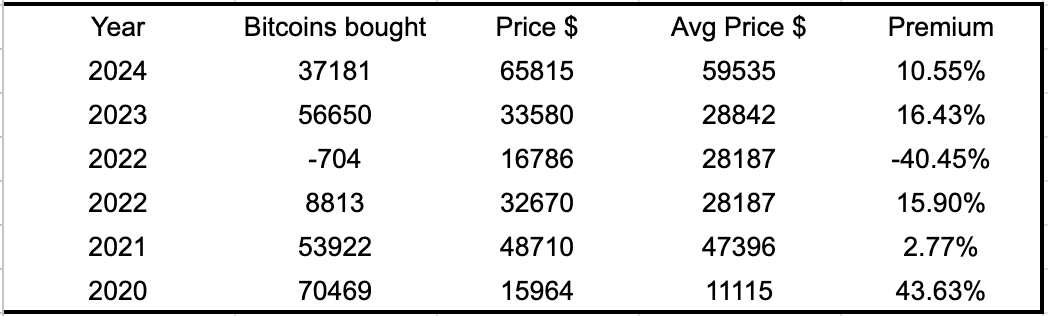

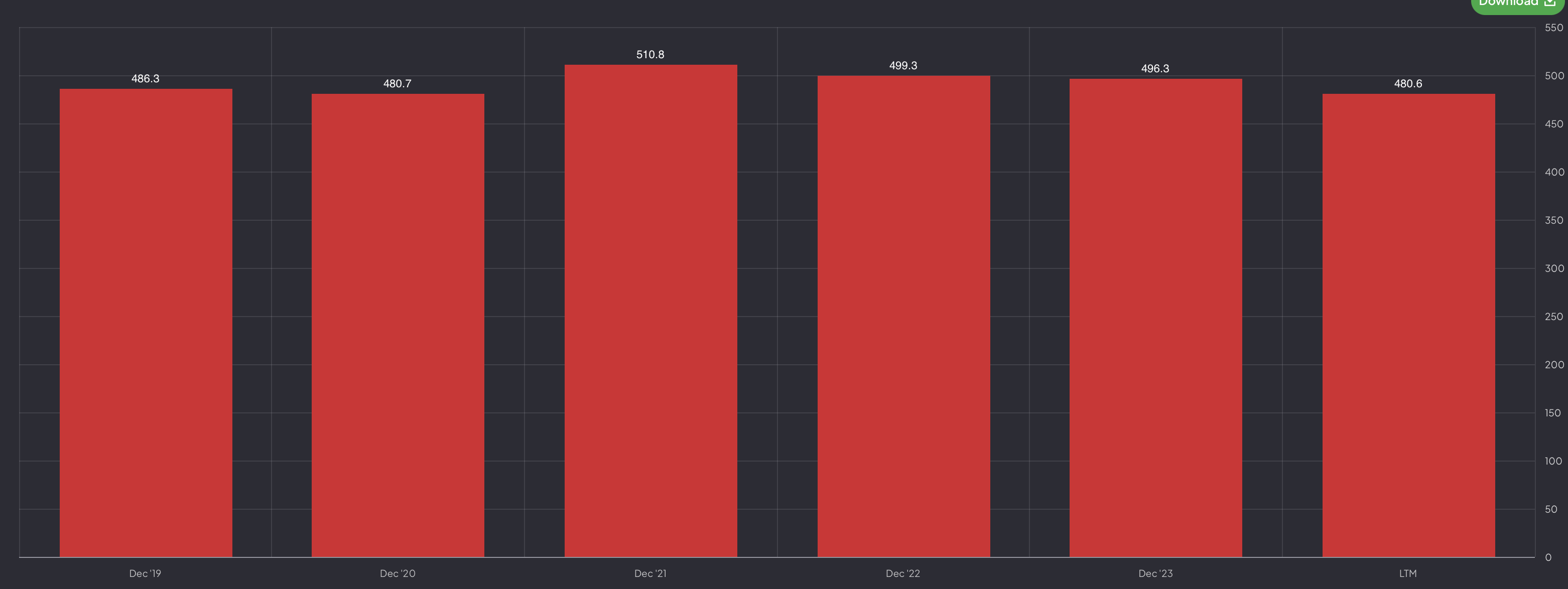

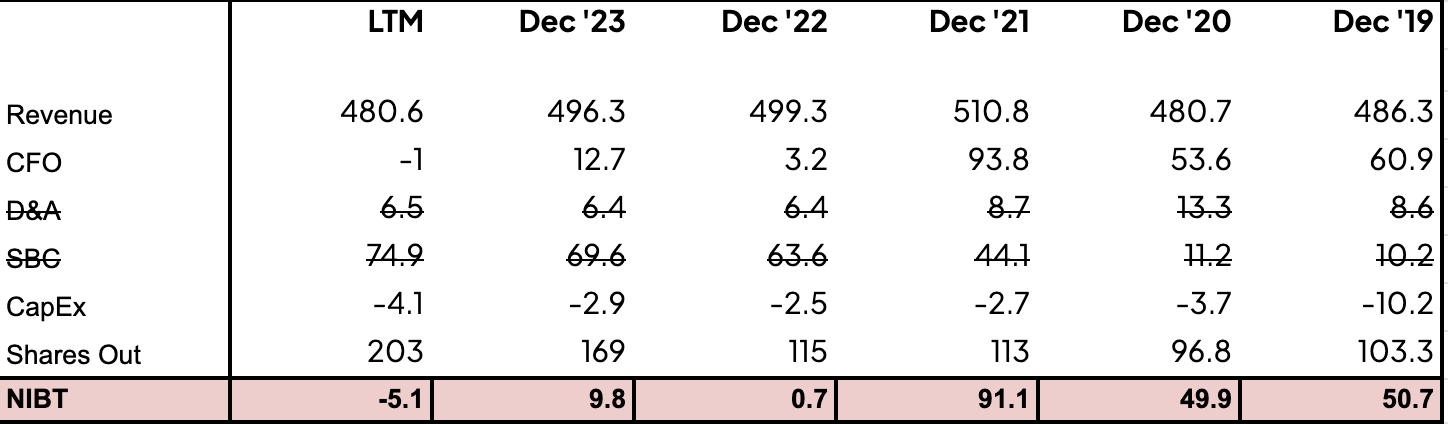

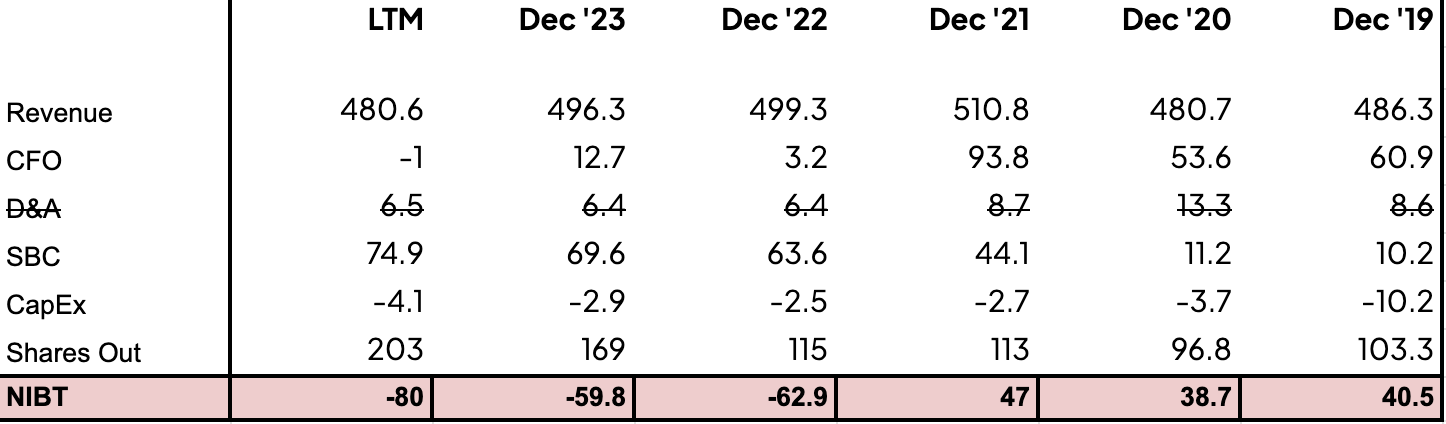

У компанії доволі стагнуючий бізнес, попри те що валова маржинальність залишається доволі високою на рівні 75-80%, чистий грошовий потік зкукожився до 0, а враховуючи негрошові витрати, то компанії працює в мінус і доволі суттєвий.

NIBT (чистий прибуток до податків) реальний на мою думку показник прибутковості з кожним роком відображає довгострокову непривабливість бізнесу.

Бізнес став значно гірше від моменту зміни стратегії. Це повʼязано з тим, що у компанії збільшились витрати на обслуговування боргу, навіть якщо відсотки невеликі. По-друге, тримати просто біткоін для компанії не є безкоштовним ділом і вона оплачує послуги провайдерів, особливо в ситуаціях, коли потрібно тримати частину біткоінів в заставі. Відомо, що компанія погасила такі облігації і можливо трохи знизить видаткову частину балансу, але є певні передчуття, що це буде НЕсуттєвою зміною.

Якщо подивитись на баланс під кутом рітейл інвестора, а не Майкла Сейлора, то картина стає ще більш непривабливою. Stock Based Compensation це хоч і не грошова витрата, та це витрата інвестора, бо доля інвестора в компанії зменшується, а отже він претендуватиме на меншу кількість дивідендів і голос матиме манший. У високотехнологічних компаніях, де прогрес це необхідність виживання - SBC не відʼємна частина бізнесу, але от мені важко збагнути, що технологічного MSTR почали робити, щоб так сильно заохочувати персонал, а вибачте забув - біткоін.

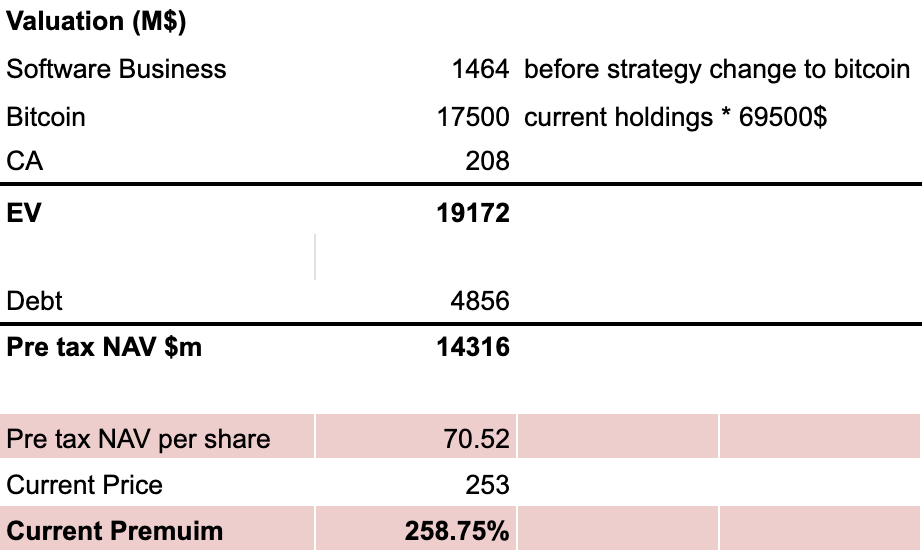

Розділ я назвав - “чому бізнес нічого не коштує” з перебільшенням, бо існує купа бізнесів, які завжди, щось да коштують і інколи доволі кругленьку суму навіть коли очевидно, що збитки перевищують прибутки. В своїх подальших розрахунках, я беру історичну ціну, яку давав ринок до моменту, коли компанія почала різко захоплюватись біткоіном, тоді компанія коштувала $1.5b. Це особливо не вплине на розрахунки, тому мені не жалко.

Думки про біткоін

Біткоін на мою думку спекулятивний актив, що показав величезний ріст за останні 14 років і збагатив своїх HODLерів, навіть тих, котрі не дотримали до кінця. Вперше він привернув увагу інвесторів у 2013-14 роках, коли його ціна зросла до $1000 з початкових 10 центів у 2010 році, але після цього обвалився до $200.

У 2017 році його вартість піднялася до $20к за BTC, а потім знову впала до $3к. Найбільший ажіотаж навколо біткойна виник у 2021 році під час COVID-19, коли люди мали вільні кошти для спекуляцій на ринку. Тоді ціна досягла $69к у кінці 2021 року, але згодом обвалилася до $15к у кінці 2022 року. Останнє зростання на початку 2023 року підняло біткойн до $73.7к, а зараз його вартість становить приблизно $70к.

Куди прямуватиме ціна? Все вирішуватиме попит-пропозиція, поки готових купити біткоін більше, ніж продавців, доти ціна буде рости. Біткойн не генерує жодних грошових потоків, а його інфраструктура навпаки потребує ресурсу аби бути на плаву, груба оцінка $10 млрд в рік, але це особливо не важливо для фанів, бо всі ми знаємо, що банківська система набагато більше потребує грошей і біткоін в ній - то крапля в морі.

Наратив доволі сильно помінявся за 8 років, адже все починалось з того, що біткоін це майбутня система оплати за товари та послуги, і як тільки цю цінність люди побачать, то відбудеться неймовірний mass adoption, головне, щоб регулятори не заважали і приймали необхідні закони для сприяння та прийняття. Але mass adoption не відбувся, всі і далі розраховуються картками Visa та MasterCard.

Тому наратив змінився, і тепер біткоін розглядається, як “цифрове золото” або засіб збереження вартості, обирайте що вам більше довподоби. Єдине, чого не вистачає - це халвінгу кожного року та дати можливість всім, хто поганенько розбирається в технологіях все таки стати володарями одного біткоіна купуючи відповідні ETF, тим самим спростити доступ для “розумних” грошей. Останнє наче подолали, а от з халвінгом раз в 4 роки прийдеться миритись і чекати на наступний. Що ж побачимо чи і цей наратив втримає і віра віруючих не похитнеться, але поки тримається і доволі непогано.

Якшо ціна перестане зростати, як часто то буває, дехто починає втрачати інтерес і продає, зазвичай таких продавців може стати знову більше.

Оцінка бульбашки

Найбезпечніше як на цьому можна буде заробити, це стати в шорт з хеджем.

На мою думку найкраще - пара лонгу/шорту вигладатиме наступним чином, MSTR : IBIT ( 1 : 2 ), на одну акцію шорта MSTR при ціні $257 має бути лонг двох акцій IBIT при ціні $39.75.

Ризики

- Дуже важко уявити, що така бульбашка існуватиме довго, аби виправдати поточну капіталізацію біткоін має вирости на 211%, до $218 тис, основний ризик який я бачу, це залишатись платоспроможним, якщо величина премії і надалі збільшуватиметься, тому варто бути обережним із шортом, щоб це ні в якому разі не вибило нас з гри, хоча поточна премія на мою думке вже доволі космічна.

- Поява нових Leveraged ETF на MSTR, що додатково підливатимуть масла у вогонь, у них не так багато активів в управлінні, сумарно $1.35b, але цього стало достатньо, щоб спричинити ріст MSTR на 80%. Тому навіть додаткова сотня мільйонів вливань в такі фонди, суттєво робить погоду на акції, а саме провокують їх подальший ріст.

Апдейт 20.11.2024

Поточна ціна на акції MSTR утворює премію в розмірі 250% при тому що ціна акції зросла в два рази більше, ніж ціна на біткоін з момент публікації ідеї. Чим вище ціна на акцію MSTR, тим більше коштів за продаж акцій Сейлор може виручити. Чим більше Сейлор виручить коштів, тим більше біткоіна він може купити. Чим більше біткоіну він може купити, тим вище ціна на біткоін. Чим вище ціна на біткоін, тим вище ціна на MSTR. Цей ефект називається feedback loop - петля зворотнього звʼязку. Це не триватиме вічно, але це може тривати доволі довго і тепер цей ризик реалізувався.

Я вирішив закрити позицію в мінус і поки спостерігати за явищем зі сторони.

В телеграмі один із читачів звернув мою увагу на вартість боргу, якщо convertable bond вважати як облігація з відсотков + call опціон, то тоді початкова мінімальна вартість боргу виглядає наступним чином:

Поточна ціна на акції MSTR утворює премію в розмірі 250% при тому що ціна акції зросла в два рази більше, ніж ціна на біткоін з момент публікації ідеї.. Чим вище ціна на акцію MSTR, тим більше коштів за продаж акцій Сейлор може виручити. Чим більше Сейлор виручить коштів, тим більше біткоіна він може купити. Чим більше біткоіну він може купити, тим вище ціна на біткоін. Чим вище ціна на біткоін, тим вище ціна на MSTR. Цей ефект називається feedback loop - петля зворотнього звʼязку. Це не триватиме вічно, але це може тривати доволі довго і тепер цей ризик реалізувався.

Я вирішив закрити позицію в мінус і поки спостерігати за явищем зі сторони.

Я починаю розмірковувати над тим, що стратегія MSTR може стати прикладом для наслідування. Компанії, що ігноруються ринком, але мають сильний баланс можуть захотіти повторити історію, почати випускати бонди та додаткові акції оголосивши bitcoin strategy.

Для мене це новий досвід, і я не міг уявити, що починаючи з шорту я можу поставити на лонг, що тренд людської жадібності ще протриває деякий час. Придивляюсь до компанії SMLR.